Cina e Russia dopo l'accordo sul gas: prospettive e limiti della partnership

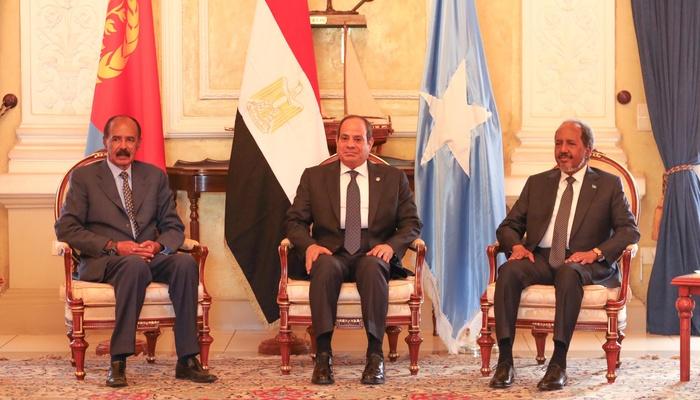

L’accordo per la fornitura di gas naturale, siglato tra Federazione Russa e Repubblica Popolare Cinese il 21 maggio 2014 nell’ambito del vertice CICA (Alleanza per la Sicurezza dei Paesi Asiatici) a Shangai, ha provocato timori e interpretazioni contrastanti. L’immagine dei due Presidenti sorridenti, Vladimir Putin e Xi Jinping, è stata indicata come simbolo di un asse in via di formazione e l’accordo energetico come il trampolino di lancio di un’intesa sempre più profonda tra Pechino e Mosca. Un’intesa potenzialmente indirizzabile contro l’Occidente, alla luce della “nuova guerra fredda” da più parti invocata dopo la guerra civile ucraina e del lento ma inesorabile “pivot to Asia” obamiano. Una cosa è certa: l’avvicinamento tra il colosso eurasiatico e l’ex Impero di Mezzo va ben oltre la mera costruzione di un gasdotto ed assume un carattere prettamente politico. È necessario però approfondire le dinamiche che hanno condotto a tale accordo e la portata delle specifiche clausole del contratto (in parte non divulgate) per non limitarsi ad una visione superficiale e spesso meramente sensazionalistica di una partnership che, seppur potenzialmente speciale, appare in gran parte dettata dalle valutazioni pragmatiche di entrambi i contraenti.

L’intesa prevede una fornitura trentennale di gas naturale da parte della russa Gazprom alla compagnia petrolifera statale cinese CNPC (China National Petroleum Corporation) a partire dal 2018. La novità del contratto risiede soprattutto nel fatto che giacimenti russi non ancora sfruttati nella Siberia Orientale (Chayanda e Kovykta) verranno per la prima volta collegati direttamente con i centri di consumo sulla costa pacifica della Cina Nord-Orientale. A trasportare la quantità di gas prevista (38 miliardi di metri cubi l’anno) sarà un nuovo gasdotto denominato “Power of Siberia”, i cui costi di costruzione saranno sostanzialmente a carico dell’impresa fornitrice russa. Si presume che la Cina abbia accordato alla controparte un contributo ai costi di investimento iniziali pari a 20 miliardi di dollari. In un report del febbraio 2014 l’Oxford Institute for Energy Studies stimava il costo totale dell’operazione tra gli 80 e i 90 miliardi di dollari. Anche il prezzo effettivo è tuttora oggetto di “segreto commerciale”, come ha dichiarato l’AD di Gazprom Alexei Miller. Considerato dai commentatori uno dei motivi che hanno rallentato la conclusione dei negoziati decennali, esso è oggi stimato intorno ai 350 dollari per mille metri cubi: al di sotto del prezzo medio al quale Gazprom vende gas ai clienti europei (380) ed incredibilmente contenuto se confrontato con il prezzo medio all’importazione nel mercato asiatico (il Giappone paga 538 dollari per mille metri cubi di gas naturale liquefatto). Posto in questi termini, l’accordo si presta a sommarie interpretazioni che sottolineano l’abilità russa nel rompere l’isolamento internazionale dovuto all’annessione della Crimea e la volontà della Cina di legare a doppio filo le proprie prospettive di sviluppo economico alle forniture di Mosca. Dal punto di vista europeo si teme invece la possibilità che Putin decida arbitrariamente di sospendere l’approvvigionamento al continente come ritorsione contro l’imposizione di sanzioni che stanno assestando un duro colpo alla già fragile economia russa. Vanno dunque evidenziati alcuni punti cruciali che gettano una luce diversa sulle ripercussioni, nell’immediato, di tale accordo.

In primis, è difficile stabilire al momento attuale quale delle due parti otterrà i maggiori benefici. Il britannico CER (Centre for European Reform) ha affermato, per esempio, che l’intesa russo-cinese potrebbe essere l’evento decisivo per far ripatire il dibattito europeo sull’impellente necessità di promuovere la diversificazione energetica. Questo senza per forza delineare scenari apocalittici, visto che Gazprom non può in nessun modo rinunciare al mercato europeo. Nel 2013 i gasdotti russi hanno inviato in Europa 160 miliardi di metri cubi, più di quattro volte l’ammontare che Mosca fornirà a Pechino a partire dal 2018. Sarebbe comunque nell’interesse di Gazprom, osserva il CER, puntare su un progetto di diversificazione che la svincoli dalla dipendenza nei confronti del mercato europeo. Progetto che appare però estremamente costoso. Da un lato la Russia farebbe il suo ingresso nel cruciale mercato energetico asiatico, direttrice di espansione già delineata in un piano strategico pubblicato nel 2009. Con la costruzione del Power of Siberia i giacimenti siberiani finora scarsamente sfruttati potenzierebbero in modo significativo la capacità produttiva russa, ne aggancerebbero le sorti ad un’economia in vertiginosa crescita, come quella cinese, e le permetterebbero di puntare ad altri potenziali clienti come Giappone e Corea. Falliti tentativi di cooperazione con il vicino nipponico e l’idea presto abortita di un gasdotto attraverso le due Coree stanno a dimostrare che questa potrebbe essere l’opzione più vantaggiosa. Dall’altro lato Gazprom è priva della capitalizzazione necessaria per sostenere gli immani costi di investimento previsti. 4000 chilometri di gasdotto su un terreno in gran parte sismico e lo sviluppo di nuovi giacimenti costituiscono una sfida non indifferente per la compagnia. Un rapporto della US-China Economic and Security Review Commission del giugno 2014 punta proprio il dito sul fatto che il Cremlino ha preso in mano i negoziati ignorando gli effetti sulla stabilità finanziaria della propria compagnia di Stato. Infatti, l’intesa tra Mosca e Pechino potrebbe apparire, per alcuni aspetti, un matrimonio tra diseguali: già nel 2005 due banche cinesi hanno soccorso la compagnia petrolifera di Stato Rosneft con un prestito di 6 miliardi di dollari, a cui è seguita quattro anni dopo un’ulteriore iniezione di liquidità pari a 25 miliardi di dollari per superare la stretta creditizia dovuta alla crisi finanziaria. Un accordo così denso di incognite sul fronte asiatico giunge al termine di un periodo di progressivo indebolimento sul fronte europeo: Gazprom non è più l’onnipotente monopolista di un tempo. Non solo ha visto le proprie quote di mercato ridursi del 6% rispetto al 2010, ma ha dovuto accettare riduzioni del prezzo previsto nei contratti a lungo termine e rimodulazioni significative delle clausole take-or-pay. Il Drang nach Osten russo appare dunque dettato più dalla necessità che dalla libera scelta. A trarre maggiori benefici sembra essere la Cina. Il gigante asiatico è alla continua ricerca di materie prime per alimentare il proprio impetuoso sviluppo economico ed è determinato a risolvere i punti di criticità del proprio mix energetico. Da una parte intende ridurre una volta per tutte la dipendenza dal carbone (che costituisce tuttora il 70% del mix) e contenere i devastanti effetti dell’inquinamento. Il gas (oggi solo il 5% del mix) appare la fonte ideale per innescare una radicale rimodulazione degli approvvigionamenti. Rimodulazione basata in parte sulla produzione domestica in parte sulle importazioni da svariati partner centro-asiatici, riducendo l’impatto di un eventuale blocco dello Stretto di Malacca (scenario da incubo per la leadership cinese). Non si è forse insistito abbastanza, come rimarcato in un report della Timera Energy, sul fatto che la Russia non costituirebbe l’unico fornitore di gas della Cina: essa sarebbe infatti affiancata da Turkmenistan, Kazakistan e Uzbekistan. È proprio per questo motivo che è l’Asia Centrale l’area dove si gioca il futuro delle due potenze.

I limiti maggiori della presunta special relationship emergono infatti nel quadrante centro-asiatico, come scenario di un nuovo Grande Gioco del Terzo Millennio in cui la posta è la fornitura energetica. Si prevede infatti che il Caspio si imponga come l’area chiave da cui proverrà in futuro il 9% del petrolio e l’11% del gas mondiali. Il Kazakistan, primo produttore di petrolio della regione centroasiatica, è uno dei principali fornitori di Pechino, oltre ad essersi agganciato all’Europa tramite la condotta Baku-Tbilisi-Ceyhan. Il Turkmenistan, che tenta fin dal 1997 (accordo con l’Iran) di disancorarsi dall’orbita russa, è al momento attuale il maggior esportatore di gas verso la Cina e conta di triplicare i volumi nel prossimo decennio. La presenza cinese è destinata ad aumentare tramite investimenti mirati in Kyrgyzstan e Tagikistan e Pechino potrebbe assicurarsi nel 2020, al culmine di tale “sinificazione” dell’area centro-asiatica, il 50% del gas ivi estratto. Appare dunque paradossale che la Russia, minacciata da tale penetrazione a macchia d’olio in uno spazio che continua a considerare sottoposto alla proprio influenza esclusiva, si presti ad alimentare la fame di gas del proprio rivale geopolitico. Allo stesso tempo è però la stessa Mosca a non rinunciare ad operare nello spazio marittimo che la Cina ambisce a porre sotto il proprio controllo esclusivo. I rapporti tra Russia e Vietnam hanno conosciuto negli ultimi anni un rafforzamento impressionante. Hanoi, infastidita dalle rivendicazioni cinesi nelle proprie acque, si è affidata senza riserve alla protezione russa imprimendo una svolta decisiva alla cooperazione politico-militare tra i due Paesi. I già cordiali rapporti sono diventati partnership strategica nel 2012, spalancando le porte a Gazprom (coinvolta in esplorazioni offshore sulla piattaforma continentale vietnamita) e a sostanziose forniture militari di aerei e sottomarini. Mosca tornerebbe quindi a stabilirsi nella storica baia di Cam Ranh, già utilizzata dalla flotta zarista durante la guerra russo-giapponese e diventata la più grande base navale sovietica fuori dall’URSS ai tempi in cui Mosca era ancora una superpotenza globale. Rapporti amichevoli con il Giappone, sull’orlo di una crisi con la Cina per il controllo delle isole contese nel Mar Cinese Orientale, rimarcano il fatto che Mosca non intende andare in scia di Pechino nell’ambito del mantenimento della sicurezza regionale. Si configura dunque un gioco a più livelli: in Asia la Russia non rinuncia a mosse tattiche che pongano dei paletti alle ambizioni regionali cinesi; a livello globale conta sul decisivo supporto di Pechino nella propria rinnovata contrapposizione agli Stati Uniti. Segnali come l’astensione cinese in Consiglio di Sicurezza sul caso del referendum in Crimea e il veto di Pechino alle risoluzioni riguardanti la Siria confermano che l’allineamento internazionale dei partner energetici è un dato di fatto. Anche se, per quanto riguarda quest’ultimo aspetto, il dialogo tra Mosca e Pechino appare facilitato non solo dall’anti-americanismo, ma anche da una sostanziale unità di vedute sull’ordine politico mondiale, sulla difesa del legittimismo e sulla limitazione delle ingerenze occidentali spesso travestite da sostegno a rivoluzioni popolari più o meno spontanee.

Si è dunque evidenziato come i complicati rapporti di forza in termini energetici e gli attriti geopolitici in Asia Centrale e Meridionale pongano una seria ipoteca su quella che è stato troppo frettolosamente indicato come un nuovo asse Mosca-Pechino. Analizzando il contratto, frutto di puntigliose trattative decennali, è quasi impossibile prevederne le ricadute concrete. Non è chiaro in che modo Gazprom riuscirà a finanziare il potenziamento infrastrutturale richiesto. Non è certo che il prezzo pattuito (in uno scenario che potrebbe presto vedere una caduta dei prezzi per via dell’ingresso nel mercato del gas da scisti statunitense) sarà davvero così conveniente per Pechino. In più, la fornitura prevista verrà garantita da un governo che potrebbe presto dover reagire alle ripercussioni interne di un’economia fragile. Ampliando l’immagine al più esteso teatro geopolitico in cui tale partnership va collocata, appare evidente che la sfida cinese alla storica preminenza russa nelle ex Repubbliche sovietiche e la determinazione di Mosca a presentarsi come partner strategico per quei paesi asiatici che si vedono minacciati dalle rivendicazioni cinesi costituiscono due significativi punti di frizione difficilmente trascurabili. È ravvisabile, nell’accordo di maggio, la convergenza di interessi più limitati e circoscritti: Mosca intendeva inviare un segnale all’Europa e allo stesso tempo dare applicazione ad una proiezione strategica a trazione asiatica prevista da tempo; Pechino, sempre più attenta al benessere delle propria popolazione e intenzionata ad intervenire sul proprio insostenibile mix energetico, ha sfruttato l’opportunità per ampliare la propria gamma di fornitori puntando a determinare autonomamente, in un futuro non molto lontano, il prezzo del gas a livello regionale.